Internationale Verification Of Payee

SurePay kooperiert mit dem Zahlungs-vorvalidierungsdienst von Swift für weltweiten IBAN-Name Check

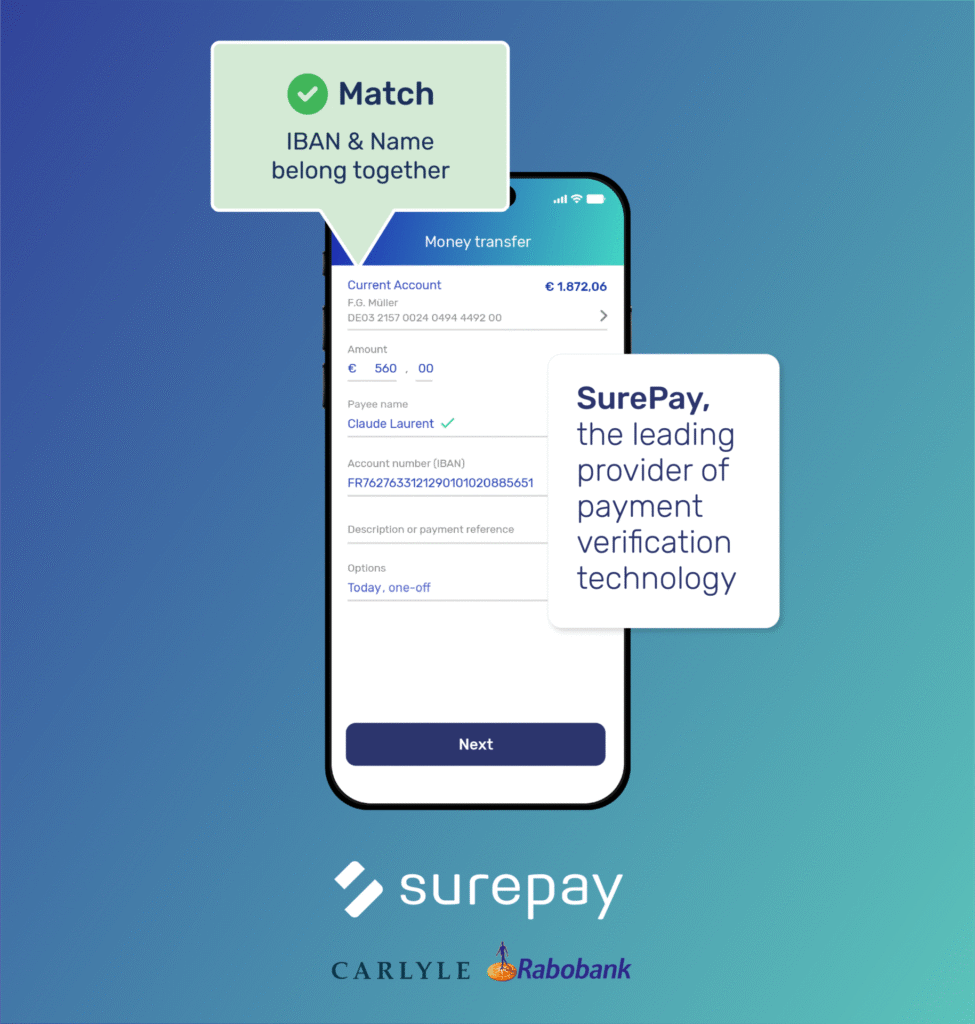

SurePay, Initiator und marktführender Anbieter eines bisher EU-weiten IBAN-Name Checks, ist offizieller Partner des Zahlungsvorvalidierungsdienstes von Swift, einem Anbieter von weltweiten Kommunikationsdienstleistungen.

Durch die Kooperation mit Swift bietet SurePay seinen Kunden ab sofort seine IBAN-Name Check Lösung, die allen bisher bekannten Anforderungen der bald verpflichtend einzuführenden Verification Of Payee (VOP) entspricht, auf nationaler, paneuropäischer und auch globaler Ebene an. Banken können damit jetzt weltweit eine einfache und sichere Vorabprüfung von Zahlungsdaten zur Bestätigung des Zahlungsempfängers für Echtzeitzahlungen und SEPA-Transaktionen durchführen.

Kommende Pflicht zur Verification Of Payee

Im Oktober 2022 hat die EU-Kommission einen Gesetzgebungsvorschlag zu Instant Payments angenommen, durch den Echtzeitzahlungen allgemein verfügbar, bezahlbar und sicherer werden sollen. Zur Erhöhung der Sicherheit soll in diesem Zusammenhang auch die sogenannte Verification Of Payee (VOP) eingeführt werden, um vor jeder Zahlung einen eindeutigen Schlüsselidentifikator zur Kontonummer des Zahlungsempfängers zu prüfen. Im März 2024 wurde die neue EU-Verordnung im Amtsblatt veröffentlicht, womit der VOP bis spätestens Oktober 2025 live verfügbar sein muss – nicht nur für Instant Payments, sondern für alle SEPA-Transaktionen.

Wegbereiter für weniger Reibungsverluste im Zahlungsverkehr

Der bereits 2017 eingeführte IBAN-Name Check von SurePay bietet eine Echtzeitüberprüfung zwischen beispielsweise der IBAN und dem Namen des Zahlungsempfängers auf Grundlage von Live-Datenquellen. So können wichtige Zahlungsinformationen bereits vor einer Transaktion validiert werden. Dabei erfüllt er alle bisher bekannten Anforderungen an den VOP.

Der SurePay Service wurde für Zahlungsdienstleister entwickelt, um Finanztransaktionen um eine entscheidende Ebene der Verifizierung zur Risikominderung zu erweitern. Er verhindert betrügerische Aktivitäten, die versehentliche Fehlleitung von Zahlungen sowie damit verbundene hohe bankseitige Kosten. Zudem gewährt er Nutzern vorab klare Hinweise auf die Richtigkeit ihrer Zahlungen. Der Zahlungsvorvalidierungsdienst von Swift mit Überprüfung des Begünstigtenkontos ergänzt dieses Angebot und hebt die SurePay Lösung auf eine globale Ebene. Swift setzt modernste API-Technologie ein, um die Anfragen und Antworten auf europäischer und globaler Ebene weiterzuleiten. Durch diesen proaktiven Ansatz werden Fehler im grenzüberschreitenden Zahlungsverkehr erheblich reduziert und ein sicheres Finanzumfeld gefördert.

Zum Start der strategischen Vereinbarung und Integration des Zahlungsvorvalidierungsdienstes von Swift in die Lösung von SurePay profitieren jetzt über 100 Banken, die bereits mit SurePay zusammenarbeiten. Sie können nun auf europäischer und globaler Ebene ihre nationalen wie auch grenzüberschreitenden internationalen Zahlungen nahtlos vorab prüfen. SurePay nutzt das umfangreiche Validierungsnetzwerk von Swift mit 11.500 Instituten in mehr als 200 Ländern, um die Vorteile des erweiterten Dienstes zeitnah einem noch breiteren europäischen und globalen Publikum zugänglich zu machen.

„Wir haben es uns zur Aufgabe gemacht, unsere Kunden mit der richtigen Technologie vor Betrug, fehlgeleiteten Zahlungen und unnötigen oder kostspieligen Reibungsverlusten zu schützen. Die Strategie von Swift sofortige und nahtlose Zahlungen zu ermöglichen und das Engagement von SurePay, die beste Namen-Übereinstimmungs-Lösung am Markt anzubieten, bilden die Basis für eine perfekte Partnerschaft. Wir freuen uns darauf, unsere Mission und unseren Weg gemeinsam mit Swift weltweit fortzusetzen“, sagt Michael Hülsiggensen, Head of DACH-Marktet bei SurePay.

„Einfache Fehler sind häufig die Ursache enormer Verzögerungen bei grenzüberschreitenden Zahlungen. Die Zahlungsvorvalidierungslösung von Swift nutzt lokale CoP/VOP-Antworten und die pseudonymisierten und aggregierten Daten aus unserem gesamten Netzwerk, um sicherzustellen, dass die Empfängerinformationen korrekt sind, bevor eine Zahlung ausgeführt wird. Die Interoperabilität zwischen den Systemen zur Bestätigung von Zahlungsempfängern ist eine einfache Möglichkeit, die Einhaltung der Vorschriften zu gewährleisten und den reibungslosen und skalierbaren Ablauf von europaweiten und grenzüberschreitenden Zahlungen sicherzustellen“, so Thomas Peeters, Head of Benelux bei Swift.

Der SurePay Service wurde für Zahlungsdienstleister entwickelt, um Finanztransaktionen um eine entscheidende Ebene der Verifizierung zur Risikominderung zu erweitern. Er verhindert betrügerische Aktivitäten, die versehentliche Fehlleitung von Zahlungen sowie damit verbundene hohe bankseitige Kosten. Zudem gewährt er Nutzern vorab klare Hinweise auf die Richtigkeit ihrer Zahlungen. Der Zahlungsvorvalidierungsdienst von Swift mit Überprüfung des Begünstigtenkontos ergänzt dieses Angebot und hebt die SurePay Lösung auf eine globale Ebene. Swift setzt modernste API-Technologie ein, um die Anfragen und Antworten auf europäischer und globaler Ebene weiterzuleiten. Durch diesen proaktiven Ansatz werden Fehler im grenzüberschreitenden Zahlungsverkehr erheblich reduziert und ein sicheres Finanzumfeld gefördert.

Zum Start der strategischen Vereinbarung und Integration des Zahlungsvorvalidierungsdienstes von Swift in die Lösung von SurePay profitieren jetzt über 100 Banken, die bereits mit SurePay zusammenarbeiten. Sie können nun auf europäischer und globaler Ebene ihre nationalen wie auch grenzüberschreitenden internationalen Zahlungen nahtlos vorab prüfen. SurePay nutzt das umfangreiche Validierungsnetzwerk von Swift mit 11.500 Instituten in mehr als 200 Ländern, um die Vorteile des erweiterten Dienstes zeitnah einem noch breiteren europäischen und globalen Publikum zugänglich zu machen.

„Wir haben es uns zur Aufgabe gemacht, unsere Kunden mit der richtigen Technologie vor Betrug, fehlgeleiteten Zahlungen und unnötigen oder kostspieligen Reibungsverlusten zu schützen. Die Strategie von Swift sofortige und nahtlose Zahlungen zu ermöglichen und das Engagement von SurePay, die beste Namen-Übereinstimmungs-Lösung am Markt anzubieten, bilden die Basis für eine perfekte Partnerschaft. Wir freuen uns darauf, unsere Mission und unseren Weg gemeinsam mit Swift weltweit fortzusetzen“, sagt Michael Hülsiggensen, Head of DACH-Marktet bei SurePay.

„Einfache Fehler sind häufig die Ursache enormer Verzögerungen bei grenzüberschreitenden Zahlungen. Die Zahlungsvorvalidierungslösung von Swift nutzt lokale CoP/VOP-Antworten und die pseudonymisierten und aggregierten Daten aus unserem gesamten Netzwerk, um sicherzustellen, dass die Empfängerinformationen korrekt sind, bevor eine Zahlung ausgeführt wird. Die Interoperabilität zwischen den Systemen zur Bestätigung von Zahlungsempfängern ist eine einfache Möglichkeit, die Einhaltung der Vorschriften zu gewährleisten und den reibungslosen und skalierbaren Ablauf von europaweiten und grenzüberschreitenden Zahlungen sicherzustellen“, so Thomas Peeters, Head of Benelux bei Swift.

Für einen sicheren, globalen Zahlungsverkehr

Der SurePay Kunde Rabobank gehört zu den Zahlungsverkehrsdienstleistern, die die Lösung von Swift bereits in ihr System zur Bestätigung von Zahlungsempfängern integriert haben, um ausländischen Banken die Vorabprüfung von Zahlungsdaten zu ermöglichen und umgekehrt.

„Als Mitglied der Gemeinschaft zur Vorabvalidierung von Zahlungen wissen wir bei der Rabobank, welchen Wert wir als Datenlieferant für diesen Dienst haben. Wir haben die Lösung von Swift in unser bestehendes inländisches SurePay-System zur Bestätigung von Zahlungsempfängern integriert, um Banken jenseits unserer Grenzen bei der Vorabprüfung der Korrektheit ihrer Zahlungsdaten zu unterstützen. Dadurch wird der Einfluss, den inländische Systeme bei der Betrugsbekämpfung und der Verringerung von Reibungsverlusten bei grenzüberschreitenden Transaktionen und Betriebskosten haben können, erheblich ausgeweitet“, sagt Ton Versteeg, Specialist Payments/Market Infrastructures bei der Rabobank.