Die EU-Verordnung über Sofortzahlungen (IPR) verstehen: Was Banken wissen müssen

Die EU-Verordnung über Sofortzahlungen (IPR) wird die europäische Zahlungslandschaft grundlegend verändern, indem sie Sofortzahlungen bis 2025 zu einem verbindlichen Standard für alle Finanzinstitute macht. Diese Verordnung schreibt vor, dass Zahlungsdienste rund um die Uhr verfügbar sein müssen, in Echtzeit verarbeitet werden und ebenso erschwinglich, sicher und zugänglich sein müssen wie herkömmliche Überweisungen. Für Banken und Zahlungsdienstleister (PSPs) bringt die IPR sowohl Chancen als auch Herausforderungen mit sich, da sie diese neuen Standards einhalten und gleichzeitig ihre bestehende Infrastruktur verbessern müssen.

Eine der wichtigsten Komponenten für die Einhaltung der Vorschriften ist die Implementierung der Verifizierung des Zahlungsempfängers (VoP), einem wichtigen Instrument zur Betrugsbekämpfung und zur Gewährleistung der Transaktionsgenauigkeit. Da die Frist näher rückt, ist es unerlässlich, dass Banken jetzt mit den Vorbereitungen beginnen. In diesem Blogbeitrag diskutieren wir die wichtigsten Anforderungen der IPR, ihre Vorteile für Banken und Verbraucher, die damit verbundenen Herausforderungen und wie SurePay Banken dabei unterstützen kann, diesen regulatorischen Wandel nahtlos zu bewältigen.

Die EU-Verordnung über Sofortzahlungen

Die EU-Verordnung über Sofortzahlungen (IPR) ist eine bahnbrechende Gesetzesinitiative, die Sofortzahlungen in ganz Europa zum neuen Standard machen soll. Durch die Forderung, dass Sofortzahlungen ebenso erschwinglich, sicher und zugänglich sein müssen wie reguläre Überweisungen, zielt die Verordnung darauf ab, die Zahlungsinfrastrukturen zu modernisieren und die finanzielle Inklusion zu fördern.

Für Banken bedeutet dies, dass sie sich an neue Betriebsstandards anpassen und gleichzeitig die Erwartungen ihrer Kunden nach nahtlosen und sicheren Zahlungen erfüllen müssen.

Was sind Sofortzahlungen?

Sofortzahlungen sind elektronische Zahlungen, die fast sofort, rund um die Uhr und an 365 Tagen im Jahr verarbeitet und abgewickelt werden. Im Gegensatz zu herkömmlichen Banküberweisungen, die Stunden oder sogar Tage dauern können, stellen Sofortzahlungen sicher, dass die Gelder innerhalb von Sekunden beim Empfänger verfügbar sind.

Zu den wichtigsten Merkmalen von Sofortzahlungen gehören:

- Geschwindigkeit: Transaktionen werden in Echtzeit verarbeitet.

- Verfügbarkeit: Zahlungen können jederzeit, auch an Wochenenden und Feiertagen, getätigt und empfangen werden.

- Sicherheit: Sobald die Zahlung verarbeitet wurde, kann sie nicht mehr rückgängig gemacht werden und ist damit endgültig.

- Reichweite: Sofortzahlungen werden derzeit innerhalb der SEPA-Region angeboten und weltweit zunehmend eingeführt.

Diese Geschwindigkeit und Zuverlässigkeit sind für Unternehmen und Verbraucher von entscheidender Bedeutung, da sie einen schnelleren Handel ermöglichen, Liquiditätsengpässe reduzieren und das Zahlungserlebnis insgesamt verbessern. Eine solche Effizienz erfordert jedoch robuste Systeme und strenge Sicherheitsmaßnahmen, die für die IPR von zentraler Bedeutung sind.

Sehen Sie sich das Video an, in dem Eelco Rietveld, Experte für Sofortzahlungen, die Verordnung über Sofortzahlungen erklärt.

Warum IPR für Banken und Zahlungsdienstleister wichtig ist

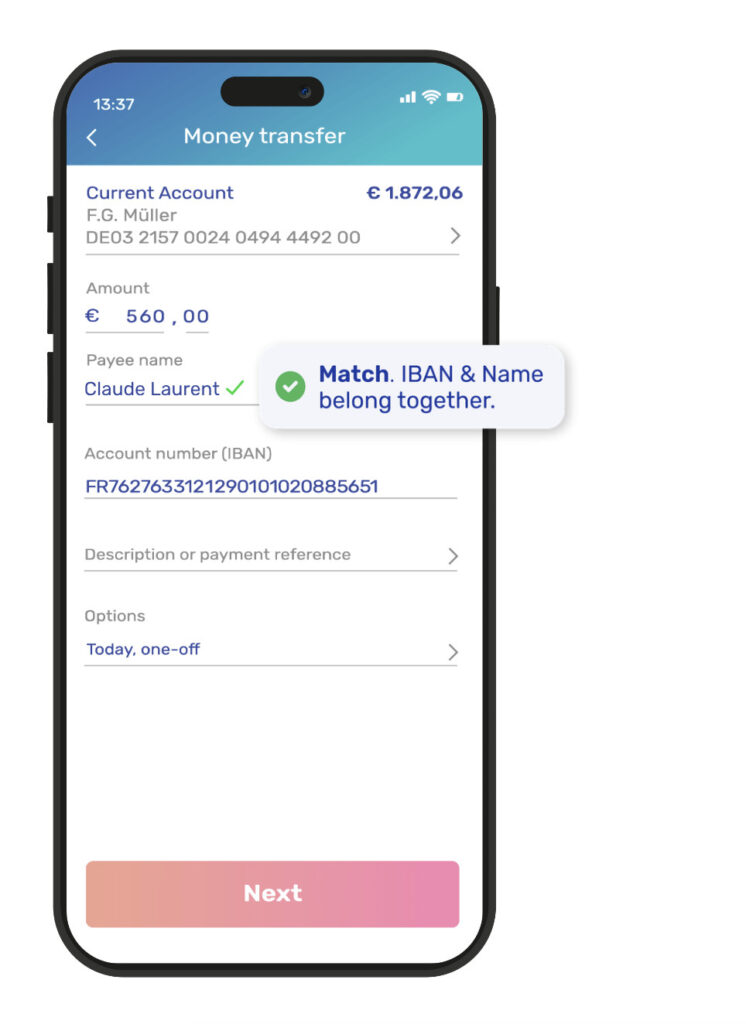

IPR ist für alle in der EU ansässigen Zahlungsdienstleister (PSPs) verbindlich. Die Einhaltung der Vorschriften verhindert nicht nur rechtliche Sanktionen, sondern stellt auch sicher, dass Ihr Unternehmen in einem sich wandelnden Finanzökosystem wettbewerbsfähig bleibt. Ein wesentliches Merkmal von IPR ist die Überprüfung des Zahlungsempfängers (VoP), ein wichtiges Instrument zur Prävention von Zahlungsbetrug und Zahlungsfehlern, indem die Angaben des Zahlungsempfängers vor Abschluss der Transaktion überprüft werden.

Zeitplan für die Sofortzahlungsverordnung

Wichtige Eckdaten

Die Europäische Kommission hat klare Fristen für die Einhaltung der IPR festgelegt:

- März 2024: Erste Fristen für die Integration grundlegender Compliance-Maßnahmen.

- 2025: Vollständige Compliance für alle regulierten Unternehmen, einschließlich der Umsetzung der VoP.

Warum frühzeitig damit beginnen?

Eine Verzögerung der Compliance-Bemühungen kann zu einer überstürzten Umsetzung führen, wodurch das Risiko von Fehlern und Betriebsstörungen erhöht wird. Eine frühzeitige Anpassung stellt sicher, dass Ihre Systeme vorbereitet sind, sie minimiert Haftungsrisiken und stärkt die Position Ihrer Bank als vertrauenswürdigen Finanzpartner.

Was verlangt die IPR?

Die Einhaltung der IPR erfordert erhebliche Änderungen an den Zahlungsprozessen.

Zu den wichtigsten Anforderungen gehören:

- Abdeckung aller Kanäle: VoP-Anfragen müssen in allen Zahlungsinitiierungskanälen ohne zusätzliche Kosten für die Nutzer verfügbar sein.

- Unterstützung mehrerer Transaktionsarten: Sowohl Sofortüberweisungen als auch reguläre Überweisungen erfordern eine VoP-Überprüfung.

- Batch-Zahlungsfunktionen: Banken müssen VoP-Prüfungen für Einzel- und Batch-Zahlungen ermöglichen, wobei für Letztere eine Opt-in- oder Opt-out-Option verfügbar sein muss.

- Vorab-Autorisierungsprüfungen: Jede Transaktion muss vor der Zahlungsautorisierung einer VoP-Prüfung unterzogen werden.

- Reaktion auf VoP-Anfragen: Als Zahlungsdienstleister des Zahlungsempfängers müssen Banken eingehende VoP-Anfragen bearbeiten, um Haftungsrisiken zu vermeiden und Kunden zu schützen.

Diese Anforderungen erfordern eine technisch leistungsfähige Infrastruktur und erhebliche Prozessanpassungen. Weitere Informationen zu den Anforderungen finden Sie im VoP-Leitfaden des EPC.

Vorteile der Verordnung über Sofortzahlungen

Die Sofortzahlungsverordnung (IPR) bringt sowohl Finanzinstituten als auch Endnutzern erhebliche Vorteile und verbessert die Geschwindigkeit, Sicherheit und Zugänglichkeit von Zahlungssystemen in der gesamten EU grundlegend.

Für Banken und Zahlungsdienstleister

Die IPR fördert Innovationen und bietet Finanzinstituten operative Vorteile, darunter:

- Betrugsminderung und Haftungsminimierung: Die Verifizierung des Zahlungsempfängers reduziert das Risiko von Fehlleitungen und damit verbundenem Betrug, spart Kosten und stärkt das Vertrauen.

- Optimierte inländische und grenzüberschreitende Transaktionen: Die Standardisierung innerhalb des SEPA vereinfacht die Compliance und die operativen Prozesse, wodurch Komplexität und Kosten reduziert werden.

- Möglichkeiten zur Differenzierung im Wettbewerb: Durch die frühzeitige Umsetzung können sich Banken als Vorreiter im Bereich Sofortzahlungen positionieren, neue Kunden gewinnen und die Kundenbindung stärken.

- Kosteneffizienz durch Modernisierung: Die verbesserte Infrastruktur führt zu langfristigen Einsparungen und ermöglicht das Angebot innovativer Zahlungslösungen.

Für Verbraucher und Unternehmen

Die IPR bietet Endnutzern zahlreiche Vorteile:

- Transaktionen in Echtzeit: Zahlungen werden innerhalb von Sekunden rund um die Uhr verarbeitet, wodurch Verzögerungen aufgrund von Wochenenden oder Banköffnungszeiten vermieden werden.

- Verbesserter Cashflow für Unternehmen: KMU und andere Unternehmen profitieren von einem schnelleren Zugang zu Finanzmitteln, wodurch ihre operative Flexibilität verbessert wird.

- Verbesserte Betrugsprävention: Mechanismen wie VoP stellen sicher, dass Zahlungen den richtigen Empfänger erreichen, was das Vertrauen in das Zahlungssystem stärkt.

- Größere finanzielle Inklusion: Zugängliche und erschwingliche Zahlungsdienste werden einem breiteren Publikum zur Verfügung gestellt, was Einzelpersonen und Unternehmen jeder Größe stärkt.

Gemeinsame Herausforderungen für Banken bei der Einhaltung der IPR

Veraltete Systeme und Infrastruktur

Viele Banken verlassen sich auf veraltete Systeme, die nicht für die Geschwindigkeit und Komplexität von Echtzeitzahlungen ausgelegt sind. Die Aufrüstung dieser Systeme für den 24/7-Betrieb und hohe Transaktionsvolumina ist sowohl kostspielig als auch zeitaufwendig.

Druck auf die IT-Systeme

Die Verarbeitung von Zahlungen in Echtzeit stellt hohe Anforderungen an die IT-Infrastruktur, da die Systeme auch unter hoher Belastung reibungslos funktionieren müssen. Dies stellt IT-Teams, die bereits andere Prioritäten zu bewältigen haben, vor Herausforderungen.

Datenschutz und Sicherheit

Bei Zahlungen in Echtzeit müssen Banken sicherstellen, dass Kundendaten sicher verarbeitet werden und den strengen DSGVO-Vorschriften entsprechen. Die Erfüllung dieser Anforderungen erfordert erhebliche Investitionen in Technologie und Prozesse, um Datenverstöße zu verhindern und die Einhaltung der Vorschriften zu gewährleisten.

Kostenwahrnehmung

Die Einhaltung der Vorschriften kann als kostspielig angesehen werden, insbesondere für kleinere Banken. Neben den anfänglichen Investitionen in die Technologie fallen laufende Kosten für die Systemwartung, Upgrades und zusätzliches Personal an.

Build-or-Buy-Dilemma

Banken stehen vor der wichtigen Entscheidung, eine interne VoP-Lösung zu entwickeln oder eine Lösung von einem Drittanbieter zu erwerben. Die interne Entwicklung bietet Kontrolle, erfordert jedoch erhebliche Ressourcen, während bei Lösungen von Drittanbietern ein Provider gefunden werden muss, der den Anforderungen der Bank entspricht und sich nahtlos in die bestehenden Systeme integrieren lässt.

So wählen Sie den richtigen Anbieter für IPR-Lösungen

Einhaltung gesetzlicher Vorschriften

Stellen Sie sicher, dass der Anbieter das Regelwerk des European Payments Council (EPC) vollständig einhält und eine Lösung anbietet, die den Anforderungen für Sofortzahlungen entspricht.

Skalierbarkeit und Zuverlässigkeit

Wählen Sie einen Anbieter, dessen Lösung wachsende Transaktionsvolumina ohne Leistungseinbußen bewältigen kann. Ein skalierbares System gewährleistet, dass Ihre Investition auch bei steigenden Anforderungen rentabel bleibt.

Nahtlose Integration

Suchen Sie nach einer Lösung, die sich leicht in Ihre bestehenden Systeme integrieren lässt und mehrere Zahlungssysteme wie SEPA und SWIFT unterstützt. Dies minimiert Störungen und erhöht die betriebliche Effizienz.

Hochpräzise Verifizierung

Die richtige Lösung sollte detaillierte Einblicke in Unstimmigkeiten bieten und kleinere Fehler wie Tippfehler von schwerwiegenden Problemen unterscheiden. Dies trägt dazu bei, unnötige Ablehnungen zu reduzieren und die Benutzerfreundlichkeit zu verbessern.

Bewährte Erfahrung

Entscheiden Sie sich für einen Anbieter mit einer soliden Erfolgsbilanz bei der Implementierung, insbesondere bei großen Banken. Seine Erfahrung kann von unschätzbarem Wert sein, um Herausforderungen zu meistern und eine reibungslose Implementierung zu gewährleisten.

Weitere Maßnahmen für Banken: Vorbereitung auf 2025

Die Frist für die Einhaltung der Instant Payments Regulation (IPR) im Jahr 2025 rückt immer näher, sodass den Banken nur noch wenig Zeit zum Handeln bleibt. Durch eine frühzeitige Vorbereitung lassen sich kurzfristige Probleme vermeiden und ein reibungsloser Übergang zur Compliance gewährleisten. Hier sind einige konkrete Maßnahmen, die Banken ergreifen können:

- Führen Sie eine Lückenanalyse durch Bewerten Sie Ihre aktuellen Zahlungssysteme, um Bereiche zu identifizieren, die nicht den IPR-Anforderungen entsprechen. Bewerten Sie Ihre Fähigkeit, Sofortzahlungen abzuwickeln, Anfragen zur Verification of Payee zu verarbeiten und auf Kundenanforderungen nach Echtzeit-Transaktionen zu reagieren.

- Aktualisieren Sie Ihre Systeme und die Infrastruktur Investieren Sie in die Modernisierung Ihrer Technologie, um die Anforderungen der Echtzeit-Zahlungsabwicklung zu erfüllen. Stellen Sie sicher, dass Ihre Systeme rund um die Uhr betriebsbereit sind und sowohl Sofortüberweisungen als auch Batch-Zahlungen verarbeiten können.

- Wählen Sie den richtigen VoP-Lösungsanbieter Arbeiten Sie mit einem vertrauenswürdigen Anbieter zusammen, der eine skalierbare, konforme und leicht integrierbare VoP-Lösung anbietet. Diese Entscheidung wird sich erheblich auf Ihren Weg zur Compliance auswirken. Wählen Sie daher einen Anbieter mit nachgewiesener Erfahrung im Bankensektor.

- Schulen Sie Ihre Teams Statten Sie Ihre Mitarbeiter mit dem nötigen Wissen und den Fähigkeiten aus, die für die Implementierung und den Betrieb Ihrer aktualisierten Systeme erforderlich sind. Umfassende Schulungen versetzen Ihre Teams in die Lage, die Compliance sicher und effizient zu gewährleisten.

- Kommunizieren Sie mit den Stakeholdern Informieren Sie Ihre Kunden über die Änderungen und Vorteile, die die Verordnung über Sofortzahlungen mit sich bringt. Transparenz schafft Vertrauen und fördert die Akzeptanz neuer Zahlungskanäle.

Durch frühzeitiges Ergreifen dieser Maßnahmen können Banken das Risiko von Compliance-Verstößen reduzieren, Herausforderungen bei der Umsetzung mindern und sich als Vorreiter in der sich wandelnden Zahlungslandschaft positionieren.

Häufig gestellte Fragen zur Instant-Payments-Regulation

Was ist der Unterschied zwischen Instant Payments und regulären Überweisungen?

Mit Instant Payments werden Gelder innerhalb von Sekunden rund um die Uhr überwiesen und sind sofort für den Empfänger verfügbar. Herkömmliche Überweisungen können dagegen bis zu einem Werktag dauern und unterliegen begrenzten Banköffnungszeiten sowie Verzögerungen an Wochenenden und Feiertagen.

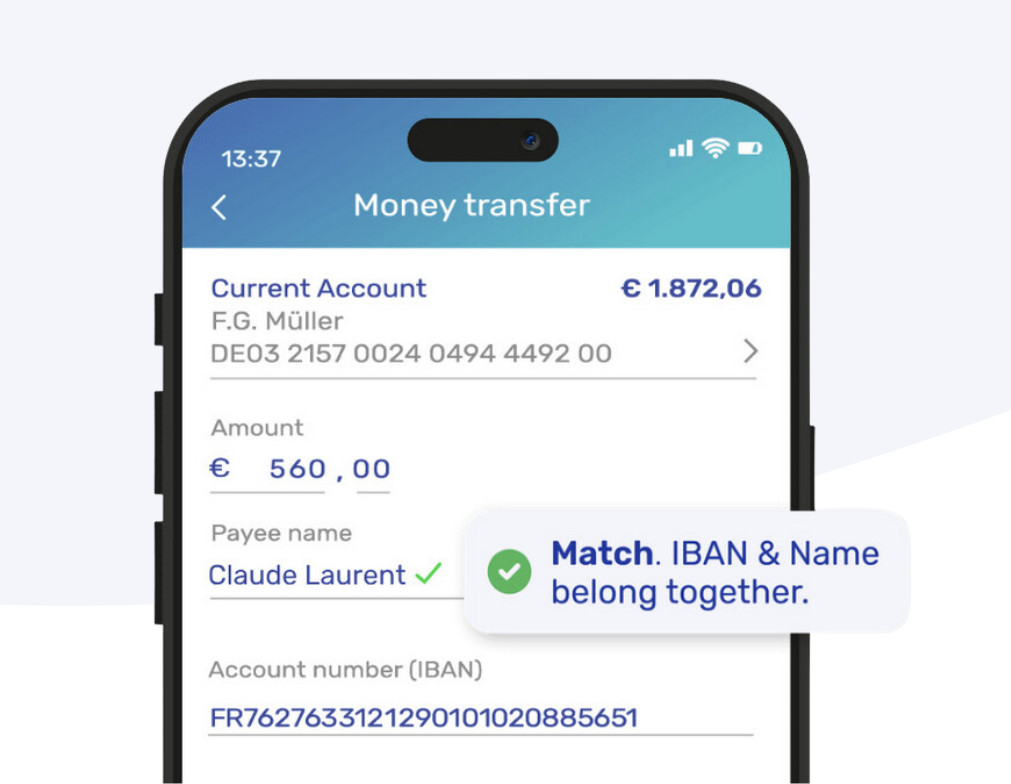

Wie funktioniert die Überprüfung des Zahlungsempfängers?

Die Überprüfung des Zahlungsempfängers (Verification of Payee, VoP) überprüft vor der Autorisierung einer Zahlung, ob der Name des Zahlungsempfängers mit der Kontonummer übereinstimmt. Stimmen die Angaben nicht überein, benachrichtigt die Bank den Zahler, erläutert das Problem und verhindert so Fehlleitungen oder betrügerische Zahlungen.

Welche Strafen drohen bei Nichteinhaltung?

Die Nichteinhaltung kann zu finanziellen Strafen, Rufschädigung und Ausschluss aus dem Echtzeit-Zahlungsverkehrsnetzwerk führen. Banken riskieren den Verlust des Kundenvertrauens und ihrer Wettbewerbsfähigkeit, sodass die Einhaltung der Vorschriften für ihren zukünftigen Erfolg unerlässlich ist.

Fazit: Bereiten Sie sich auf die Einhaltung der Vorschriften für Sofortzahlungen vor

Da die Frist für die Einhaltung der IPR-Vorschriften im Jahr 2025 näher rückt, müssen Banken schnell handeln, um sicherzustellen, dass sie alle erforderlichen Anforderungen erfüllen. Die Umstellung auf Echtzeit-Zahlungen bringt zahlreiche Vorteile mit sich, darunter erhöhte Sicherheit, weniger Betrugsfälle und eine höhere Kundenzufriedenheit. Ohne die richtige Infrastruktur und die richtigen Tools, wie z. B. VoP, kann die Einhaltung der Vorschriften jedoch ein komplexer und kostspieliger Prozess sein.

Want to know more about Verification Of Payee?

Best in class Verification Of Payee solution

With our European Verification Of Payee solution, the combination of IBAN & Name will be checked in EU countries, the UK and the world.

Download our whitepaper

Find your answers in our latest whitepaper: „Connecting Europe through Verification Of Payee“